了解到数字人民币的概念,不懂到底是啥。在了解银行金融数字化又有相关的概念。查找相关资料总结如下

定义及背景

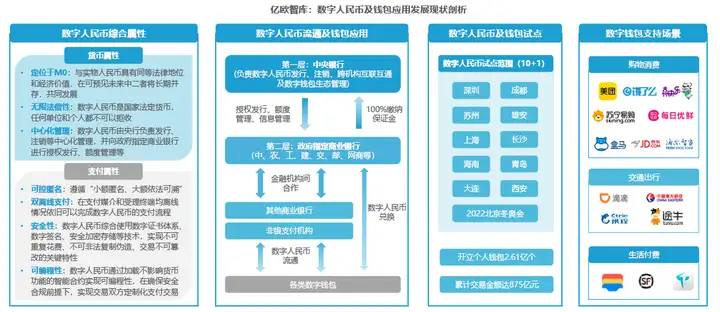

数字人民币,又称中国央行数字货币、DC/EP(英文简称:e-CNY),是由中国人民银行发行的数字形式的法定货币,由指定运营机构参与运营并向公众兑换。

以广义账户体系为基础的法定数字货币,其价值等价于纸钞、硬币等实体货币,并支持银行账户松耦合功能,实现可控匿名,将与实体人民币长期并存,用于满足公众对数字形态现金的需求,提升社会普惠金融水平

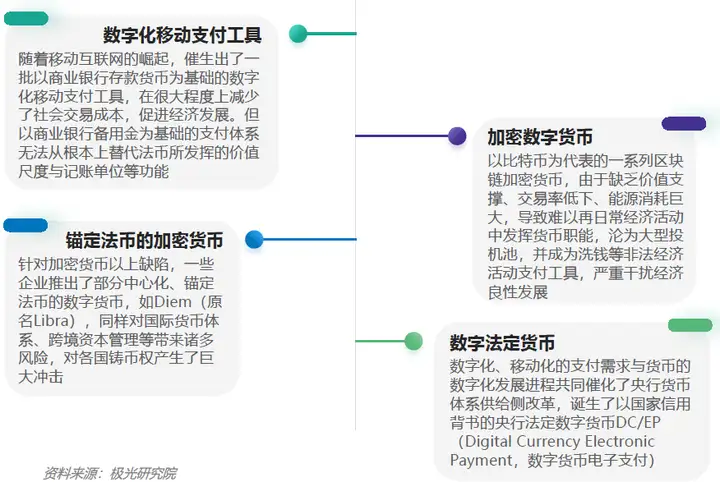

诞生背景

2. 账户特性

数字人民币以广义账户体系为基础,作为现金M0的补充。支持银行账户松耦合功能,且与实物人民币(纸币、硬币)等价,支持分级限额、可控匿名,具有价值特征和法偿性。

数字人民币旨在高效地满足公众在数字经济条件下对法定货币的需求,

提升普惠金融发展水平,提高零售支付的便捷性、安全性和防伪水平

从货币定位来看,数字人民币定位于现金类支付凭证M0,不与已有的银行间支付体系或第三方支付机构形成竞争关系从账户属性来看,数字人民币具有银行账户松耦合特性,可实现端对端支付即结算,实现多子钱包权限设定,设置支付安全限制,满足支付差异化需求从支付特点来看,数字人民币以数字形式存在,依靠国家信用,具有高法律地位以及交易安全性,其自身具有价值,并支持双离线支付、交易可控匿名等特点,可降低银行现金管理成本,并实现对大额非法资金流动的监管

发行愿景

丰富人行向社会公众提供的现金形态,满足公众对数字形态现金的需求,助力普惠金融;

支持零售支付领域公平、效率和安全诉求。数字人民币将为公众提供一种新的通用支付方式,提高支付工具多样性,提升支付体系效率与安全。

积极响应国际社会倡议,探索改善国际跨境支付。

数字人民币接入头部平台交易流量,打通平台间支付壁垒,拓展多元融合支付场景

随着数字人民币更加广泛地深入餐饮外卖、买菜购物等百姓生活和实体经济的方方面面,其促进消费、服务实体的价值进一步凸显,印证了其促进线下消费复苏、带动实体商户发展的普惠金融功能

跨境支付领域具有巨大潜力产品形态

1. 降低发行和兑换成本

数字人民币大幅降低了发行和兑换等成本。数字人民币账户体系一次性搭建成型后,可以大大降低现下现钞发行、兑换过程中的高昂成本,后续也只存在对应数字人民币体系的运营维护成本,且会逐年边际递减直至趋近于零。

2. 支付即结算

数字人民币相比现钞也可提高流通过程中的透明度与流通效率,支付即结算,从而有效提升企业支付清结算的效率和央行对资金流动的监控。

3. 可实现匿名、离线兑换

数字人民币在账户模式上是松耦合的,意味着用户既可以选择将数字人民币钱包与自己已经开设的银行账户进行绑定,同时也可以选择仅凭数字人民币钱包、脱离传统银行账户体系独立使用。

4. 双离线支付

数字人民币支持付款方和收款方的「双离线支付」,从而实现现钞支付的线下全覆盖的优势,摆脱对网络的依赖,在面对一些特定的使用场景时依旧能够满足支付需求

参考资料:数字经济时代的奇点2021数字人民币研究报告